Экспозиция длинной волатильности

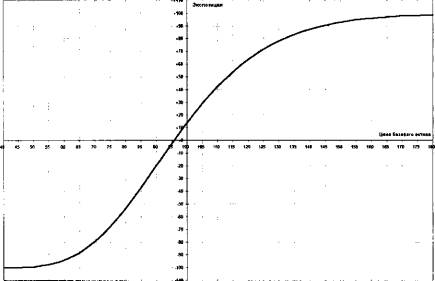

Рисунки 3 — 4 и 3 — 5 иллюстрируют поведение экспозиции

длинных и коротких синтетических стрэддлов, созданных из 100 акций и двух

опционов колл, соответственно относящихся к покупке или продаже волатильности

при 50 — процентной подразумеваемой волатильности. Следует подчеркнуть:

характер профиля является срезом экспозиции в данный момент времени, поэтому с

течением времени его изгиб будет меняться. Длинная волатильность

направляется из отрицательной области ниже цены исполнения в положительную зону

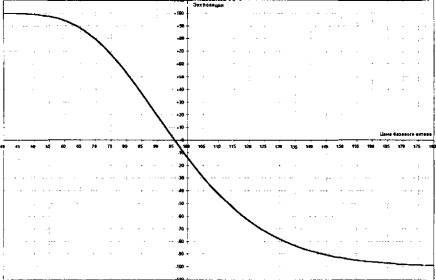

выше цены исполнения (см. рис. 3 — 4). Короткая волатильность исходит из

положительной области ниже цены исполнения и уходит в отрицательную зону

выше цены исполнения опционов (см. рис. 3 — 5). Точка пересечения профиля

волатильности с осью абсцисс указывает на цену базового актива, где выполняется

условие дельта — нейтральности. Корректировка позиции, или ребалансировка, а

также рехеджирование, о чем пойдет речь позже, — преследует цель удержания

экспозиции на нулевой отметке (по вертикальной шкале) для данной цены, поэтому

динамическое управление на основе нейтральности относительно рынка

устраняет необходимость обращаться к профилю экспозиции и делает его

малопригодным в анализе поведения стратегии. Единственный случай, когда он

может потребоваться, — это выяснить, с покупкой волатильности мы имеем дело

или с ее продажей. Рис. 3-4. Экспозиция длинной

волатильности

Рис. 3-5. Экспозиция короткой

волатильности

Посмотрим

теперь, как поведет себя дельта стратегии (ее экспозиция) при увеличении

срока до истечения. Таблица 3 — 4 представляет необходимые сведения для

анализа, где для создания синтетического стрэддла использовались фондовые

опционы с ценой исполнения 100 (исполняемые на 100 акций) при 50 — процентной

волатильности.

Обратите внимание на аномалию: ниже цены исполнения

опционов колл, как и ожидается, мы видим планомерное увеличение

экспозиции с увеличением срока до истечения, а выше цены исполнения снижение

экспозиции не отличается регулярностью — вначале она действительно уменьшается,

а потом начинает возрастать. В чем здесь причина? Это важный вопрос. Дело в

том, что опцион фактически торгуется на форвардную цену базового актива, а

так как в данном случае мы рассматриваем фондовый рынок, предполагающий рост

цен с большей вероятностью, чем их снижение, то это находит свое отражение в

дельте опционов. В реальности волатильность опционов разных сроков до

истечения на один и тот же актив различается (опционы с меньшим сроком жизни

характеризуются более высокой волатильностью по сравнению с более долгоживущими

опционами), что приводит к устранению аномалии, несколько выравнивая

тенденцию экспозиции. Но

|

Цена актива

|

Подразумеваемая волатильность

|

|

30

дней

|

90

дней

|

180

дней

|

365 дней

|

730 дней

|

|

110

|

+55.7

|

+42.5

|

+39.7

|

+41.5

|

+47.6

|

|

108

|

+47.7

|

+37.3

|

+36.1

|

+38.9

|

+45.9

|

|

106

|

+38.9

|

+31.9

|

+32.2

|

+36.3

|

+44.1

|

|

104

|

+29.3

|

+26.2

|

+28.2

|

+33.5

|

+42.3

|

|

102

|

+19.0

|

+20.2

|

+24.0

|

+30.7

|

+40.4

|

|

100

|

+8.1

|

+ 14.0

|

+19.7

|

+27.7

|

+38.4

|

|

98

|

-3.1

|

+7.6

|

+15.2

|

+24.7

|

+36.4

|

|

96

|

-14.5

|

+0.9

|

+ 10.6

|

+21.5

|

+34.3

|

|

94

|

-25.9

|

-5.8

|

+5.8

|

+18.3

|

+32.2

|

|

92

|

-36.9

|

-12.7

|

+0.9

|

+ 14.9

|

+29.9

|

|

90

|

-47.3

|

-19.6

|

-4.0

|

+11.5

|

+27.6

|

Таблица 3-4. Экспозиция синтетических стрэддлов, созданных с помощью

100 коротких акций и двух опционов колл с ценой исполнения 100, волатильностью

50 % при различных сроках до истечения если абстрагироваться

от наблюдаемого в действительности и попытаться выяснить будущее поведение

дельты определенного опциона, мы получим довольно любопытную картину поведения

контура дельты во времени при условии неизменной волатильности на всем сроке

его жизни. Иллюстрация феномена дана на рисунке 3 — 6 и позже мы еще вернемся к

его обсуждению.

Статья размещена в рубрике: Риск менеджмент

|